新一轮财政周期到来 银行是否走到了经营拐点?

扫一扫

分享文章到微信

扫一扫

关注鹿财经网微信公众号

原标题:新一轮财政周期到来 银行是否走到了经营拐点?

回顾过去4次财政扩张周期,都对银行业绩起到了带动作用。

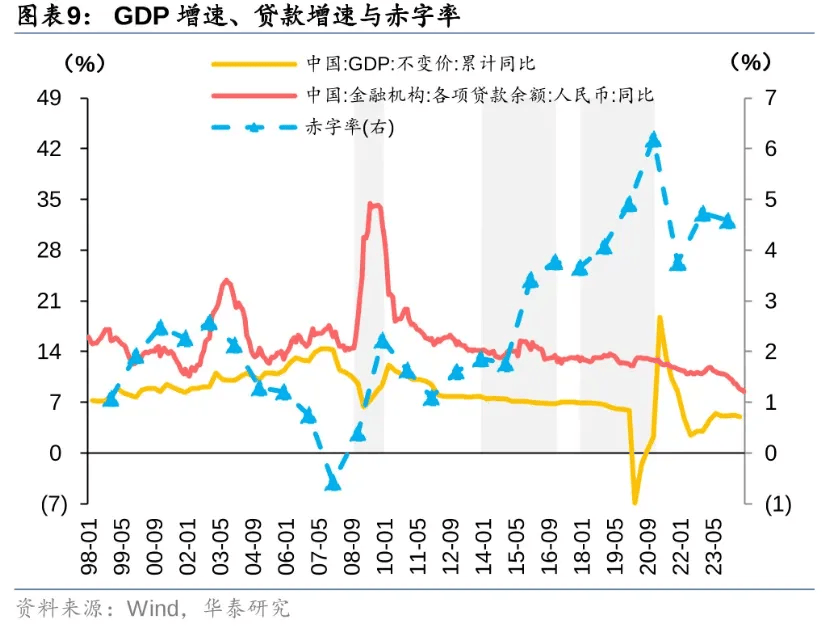

如2008年四万亿刺激后,行业贷款增速率先回升由15%提升至30%+,银行利润同比增速从16.8%提升至30.4%,银行不良率由1.5%下降至1.1%。

本月开始,新一轮财政政策进入密集落地期。其中,国债注资国有行、地方政府财务置换,将直接对银行资产扩张、风险水平起到正面作用。长期看,财政政策对经济的刺激效果,将决定银行是否走到经营拐点。

本文持有以下观点:

1、国债注资国有行,银行资产扩张能力增强。国债为国有行注入一级资本后,其资本充足率提升,将撬动更大的资产规模,银行扩张能力增强。但在当前信贷需求仍然偏弱的环境下,资产扩张受到需求制约。

2、债务置换是一把双刃剑。地方政府置换低利息债务后,偿还能力增强,利于银行资产质量改善。但地方用低利息债券置换高利率债务也会压低银行资产收益率,行业净息差将进一步下行。

3、政策对经济的刺激效果,影响银行后续的业绩走势。财政如果起到较好的经济刺激效果,将盘活社会投融资,带动贷款规模提升,同时经济复苏也使客户还款能力增强。后续银行的业绩将很大程度上取决财政政策的效果。

特别国债注资国有行,资产扩张能力增强

时隔26年,财政将再次通过特别国债向银行注资。

10月12日,国新办举行财政政策新闻发布会提到,“发行特别国债支持国有大型商业银行补充核心一级资本”。

财政向银行注资,解决了银行资产扩张的难题。上半年,银行生息资产规模同比增速环比下降2.3个百分点。

规模增长放缓,是因为一级资本不足。银行资产扩张受到一级资本规模的制约,为保证银行有足够的资金应对风险,监管要求银行资本充足率(银行资本总额/风险加权资产)要在8%以上。

因此,资本充足率直接关系着银行的扩张能力。

如上半年,兰州银行资本充足率距离监管红线只有0.69个百分点,是压力最大的上市银行,相对应的其生息资产规模同比增速只有2%,也是上市银行垫底的水平。

就整个上市银行板块而言,资本充足率也出现下降趋势,上半年,上市银行核心一级资本充足率环比下降7bp。

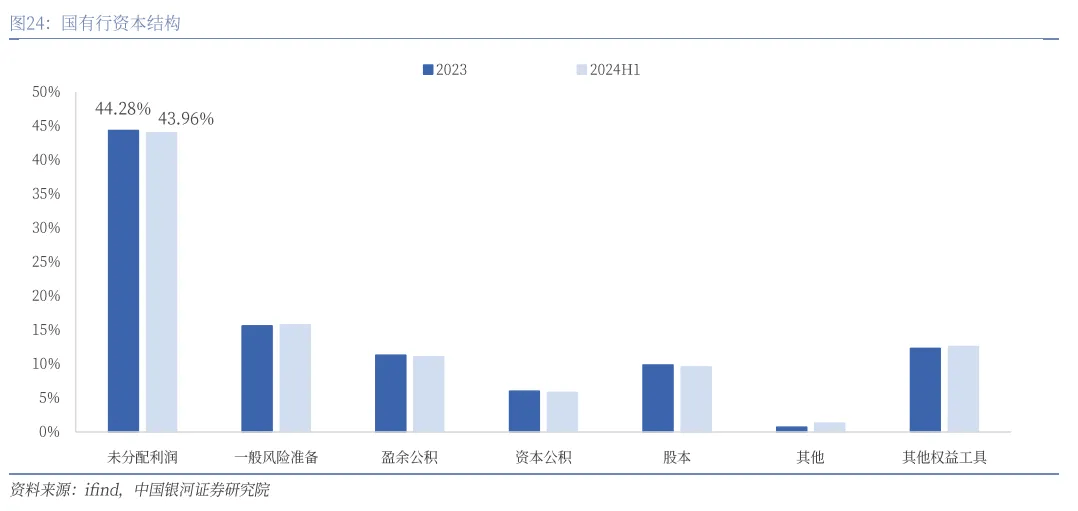

银行资本充足率下降,主要是利润增长不足,利润是银行资本的大头,占比4成以上。但近些年,由于息差下降,银行利润出现下降,即便是工商银行、建设银行、中国银行等国有大行也在上半年出现利润同比下降的情况。

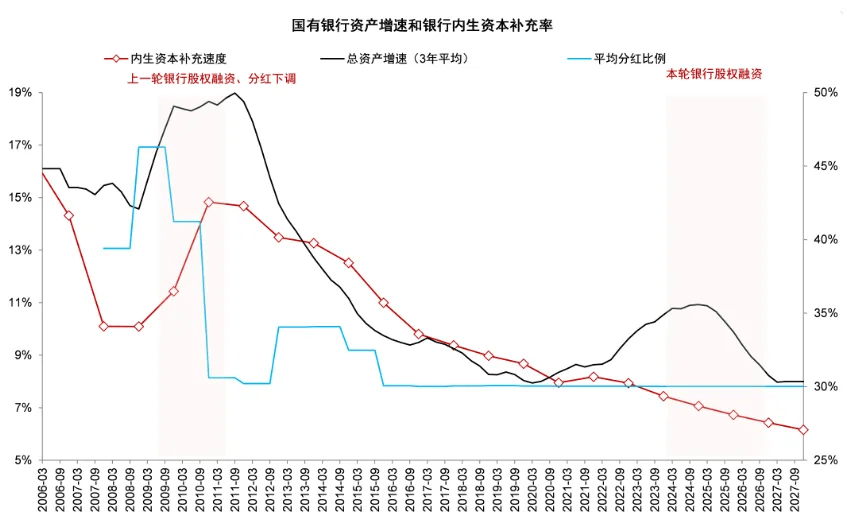

利润下降导致银行内生资本不足,如下图所示,2020年开始,银行内生资本的补充速度开始持续落后资产增速。内生资本不足,银行资本只能通过外部解决。

所以本次财政直接把国债注资给国有行,按照中金的测算,假设六家国有大型银行提高核心一级资本充足率1个百分点,就能带来14万亿元的长期总资产投放。

如此,银行既能通过资产扩张对冲了净息差下降的问题,实现营收、利润增长。再者银行也能更大的力度的支持实体经济发展。

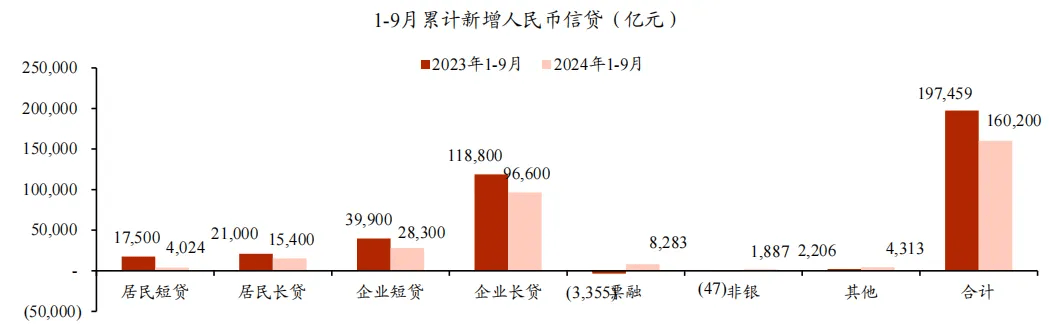

但需要注意的是,虽然银行自身的资产扩张能力增强了,但增长还要看需求。当前信贷需求仍然偏弱的环境下,银行的资产投放可能受到需求制约。最新社融数据显示,今年1-9月,居民、企业新增信贷均处于下滑趋势。

以此来看,国债注资后,银行资产扩张能力虽然增强,但效果有多大,还要看信贷需求端的恢复。

债务置换:风险下降、息差收窄的双刃剑

财政部提到“拟一次性增加较大规模债务限额置换地方政府存量隐性债务”。

说明白点就是,通过提高地方政府的债务额度,让地方政府以利率更低,期限更长的债来置换原有的债务。这将对银行的风险表现产生重要影响。

地方债务包括显性债务和隐形债务。显性地方债务主要是指地方政府在公开市场发行的政府债券。由于前几年国家将地方债的发行权限上收到较高层级的政府,所以这部分债务的风险相对较低。

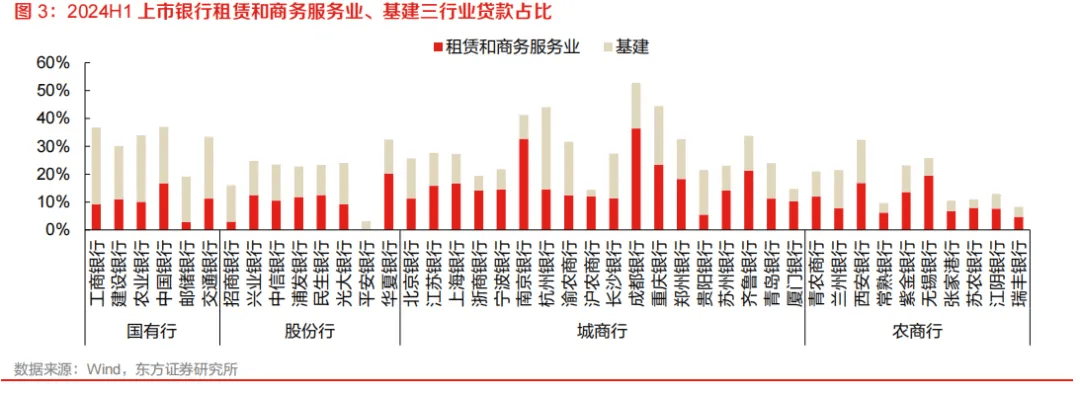

隐形债务更不可控。由于地方政府不能直接向银行贷款,所以主要通过设立融资平台和城投公司作为融资工具。前者的融资主要用向公用事业发展等多个领域,对应银行报表中的租赁和商业服务业贷款。后者融资偏向基建,对应银行报表的基建贷款。

地方融资平台和城投公司贷款也已经成为上市银行最大的贷款构成之一,像成都银行、南京银行、杭州银行、重庆银行、渝农银行租赁好商业服务业、基建两项地方隐形贷款占比甚至在4成上下。

前几十年房地产高速发展的背景下,地方总是能够通过土地财政的手段,把账目平衡下来。但近些年因为土地财政收入下降,一些地方也面临压力。

以地方隐形债务占比较多的成都银行为例,按照东北证券数据,其属地成都22年宽口径债务率((地方政府债务余额+发债城投有息负债余额)/综合财力)为529.65%。

如今大规模债务置换下,地方政府偿还能力增强,利于银行资产质量的提升。

但大规模债务置换的另一面是继续压低银行的净息差。地方用低利率的债券置换高利率的银行债务后,银行资产收益率会进一步下降。根据银河证券测算,若未来3年每年置换2万亿债务,银行净息差将下降6.88bp。

但综合来看,债务置换虽然压低了净息差,但利好银行风险水平,中长期银行也有望受益地方经济基本面的改善,总体利大于弊。

银行到拐点了吗?

从过去看,宽松的财政政策,将对银行经营起到较强的带动作用。

例如,2008年四万亿刺激后,行业贷款增速率先回升由15%提升至30%+,银行利润同比增速从16.8%提升至30.4%,银行不良率由1.5%下降至1.1%。其它几轮财政周期,银行经营也有明显提升。

积极的财政政策能改善银行基本面也不难理解,财政刺激,盘后了社会投融资,带动贷款规模提升,同时经济复苏也使客户还款能力增强。

那么,本轮财政周期会起到类似效果吗?可以看一下本轮与历次财政政策的区别。

过去几次财政政策的共性是刺激基建、地产。如08年重点投向基建、保障房等领域,14年则是加速棚改计划。投基建、地产的好处是,它们类似经济大动脉,产业覆盖面大,刺激它们能带动更广泛的投资和就业,对经济拉动的作用更强。

在回看本轮财政政策,目前主要公布了四点:

1、较大规模增加债务额度,支持地方化解隐性债务。

2、发行特别国债支持国有大型商业银行补充核心一级资本。

3、运用地方政府专项债券等工具,支持推动房地产市场止跌回稳。

4、将加大对重点群体的支持保障力度,提升整体消费能力。

综合起来是,给地方政府减负、给银行减负、给房地产减负和给中低收入群体减负。这当然也能起到刺激经济的效果,比如财政给大家减负后,政府、银行、企业、居民都能轻装上阵,投资或者花钱。但能否起到过去的效果还需观望。

当然,监管也提到:“已公布的四点政策只是目前已经进入决策程序的政策,财政政策的调节绝不仅仅是以上四点,还有其他政策工具也正在研究中。”随着财政政策的陆续公布,其对经济的刺激作用也会越来越大。

以此来看,后续财政政策的发布和效果,将对银行走势产生重要影响。

投稿邮箱:lukejiwang@163.com 详情访问鹿财经网:http://www.lucaijing.com.cn